単純承認・限定承認・相続放棄とは|3つの相続方法の選び方

2022/10/12

親などの身内が亡くなると、残された遺産を受け継ぐための相続が発生します。

相続は、実家や家財などプラスの財産を受け継ぐというイメージを持つかもしれませんが、遺産の中には借金が含まれていたり、売却できないような土地が含まれていたりと、相続するのをためらうこともあります。

そのような場合に相続人がどうするか選べるよう、相続するか、しないかを含め、3つの選択肢があります。ここでは、3つの選択肢について、それぞれのメリット、デメリットなどを解説していきます。

もくじ

相続の方法は三つある

相続の方法には、「単純承認」「限定承認」「相続放棄」の三つの方法があります。

相続が発生すると、「相続を知った日から3か月」は、上記三つの相続の方法からどれを選択するか考慮できる期間(熟慮期間といわれる)となり、この期間中にどうするかを判断しなければいけません。

単純承認とは?

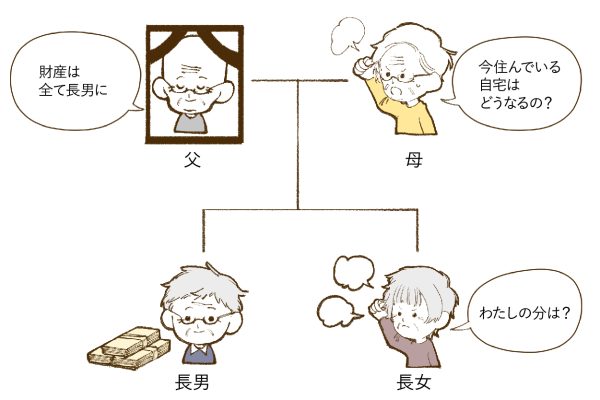

単純承認とは、預貯金や不動産などを含めたプラスの財産も、借金などのマイナスの財産も、被相続人が所有していたすべての財産を相続することです。

相続を知った日から3か月以内に限定承認か相続放棄の手続きをしなければ、自動的に単純承認したものとみなされます。

また、民法では一定の行為をおこなった場合に相続人の意思と関係なく単純承認したものとみなす法定単純承認が定められています。一定の行為とは下記になります。

- 相続財産の全部または一部を処分した場合

- 相続人が故意に相続財産を隠した場合 など

単純承認を選択するかどうかの基準

単純承認を選択するかどうかの判断基準は、一般的にプラスの財産がマイナスの財産よりも多いことです。

プラスの財産よりマイナスの財産が多ければ、相続人が債務の弁済を負うことになります。もし債務を負ってでも取得したい財産があれば別ですが、プラスの財産に比べてマイナスの財産が多いのであれば、単純承認は避けた方がいいでしょう。

限定承認とは?

限定承認とは、遺産にマイナスの財産があった場合でも、プラスの財産の範囲でしか弁済をしなくてもよくなる相続方法です。

例えば、相続財産に3,000万円の借金と、資産価値が500万円の被相続人名義の自宅があったとします。この場合、マイナス分の方が大きくなってしまっていますが、限定承認を適用すると弁済の上限が500万円で済み、500万円を債権者に支払うことで自宅を相続できるようになります。

このように、限定承認を選択した場合、遺産に借金があったとしてもプラスの財産を上回る部分については弁済の必要がなくなります。また、すべての借金を返済してもプラスの財産が残っている場合には、相続人は差額分を取得することができます。

限定承認をおこなうためには、相続の開始を知った日から3か月以内に家庭裁判所に申述書を提出する必要があります。

限定承認を選択するかどうかの基準

限定承認は、被相続人が残したマイナスの財産が予測困難なときに有効な方法といえます。例えば、後から大きなマイナスの財産が見つかった場合でも、借金の相続はプラスの財産の範囲内にとどめることができるため、相続によって大きな不利益を被ることを避けられます。

単純承認と比較すると、限定承認のほうがリスクヘッジできるため、魅力的な相続方法であるように思えるかもしれないですが、限定承認にもデメリットがあります。

それは限定承認をおこなうには、相続人全員での共同申し立てが前提となり、手続きも複雑で負担が大きい点です。手続きを専門家に依頼することもできますが、遺産の額によっては多額の報酬が発生することもあるため、実際に限定承認を利用するケースは少ないのが実情です。

相続放棄とは?

相続放棄とは、相続人が被相続人の財産を相続したくない場合に、財産のすべてを相続せずに放棄することです。ただし、死亡保険金や死亡退職金については相続財産としてみなされないので、相続放棄した人も受け取ることができます。

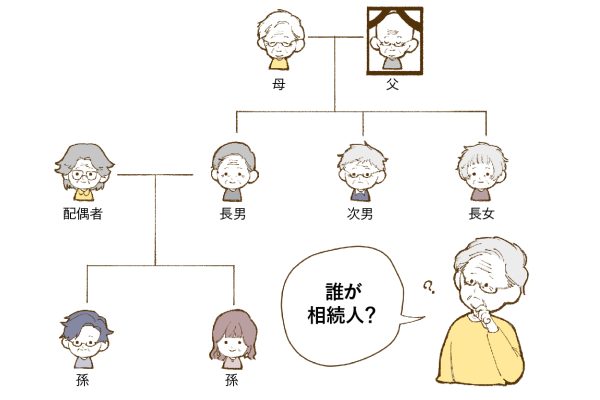

相続放棄を選択するかどうかは、それぞれの相続人が個別に決めることができます。例えば、相続人が配偶者と子ども2人という場合、そのうちの子ども1人だけが相続放棄を選択することが可能です。

相続放棄をするためには、相続の開始を知った日から3か月以内に家庭裁判所に申述する必要があります。 3か月以内に相続放棄をしなかった場合は、「単純承認」とみなされます。

相続放棄を選択するかどうかの基準

相続放棄することのメリットは、以下の二つです。

- 被相続人が残した借金や債務を相続せずに済む

- 財産の分配をめぐって揉める可能性が高い 遺産分割協議 に関わらなくて済む

遺産が明らかにプラスの財産よりマイナスの財産が上回っている場合は相続放棄を選択すべきでしょう。また、プラスの財産が多い場合でも、遺産分割で揉め事になるのを嫌い、相続放棄を選択するという場合もあります。

逆に、相続放棄には以下のようなデメリットもあります。

- 相続放棄後にマイナスの財産を上回る大きなプラスの財産が見つかっても相続できない

- 相続放棄をしたことで次順位の 法定相続人 に相続権が移り、借金・債務を負わせてしまう可能性がある

特に相続放棄をすると、そもそも相続人として存在しなかったことになるため、相続権は次順位の法定相続人に移る点は注意が必要です。

例えば、親が借金を残して亡くなり、第1順位の法定相続人である子どもAが相続放棄をした場合、相続権は第2順位の法定相続人である被相続人の父母Bに移ります。

父母Bは、「自己のために相続の開始があったことを知った時から3か月以内」に相続放棄をするか選択することができます。

ちなみに、上記の例で相続放棄をした子どもAにさらに子がいた場合、 代襲相続 にはならず、相続権は次順位の法定相続人に移ります。

まとめ

相続の方法は、一度決めてしまうと撤回することができなくなります。そのため、相続の方法を選択する際には、被相続人の相続財産やほかの相続人との関係性にも配慮をしながら、慎重に判断する必要があります。

とはいえ、判断が難しいケースもでてくるでしょう。相続財産の全容がわからない、相続人の間で揉めることが予測されるなど判断が難しい場合は、専門家に相談してみましょう。

監修

司法書士法人松野下事務所/

一般社団法人エム・クリエイト

松野下グループは、超高齢社会の様々な不安、困り事を登記部門として「司法書士」が、資産コンサルティング部門としてシニア層に特化した「ファイナンシャルプランナー」が、各専門家と連携して、より高度で充実したコンサルティングをおこなっております。